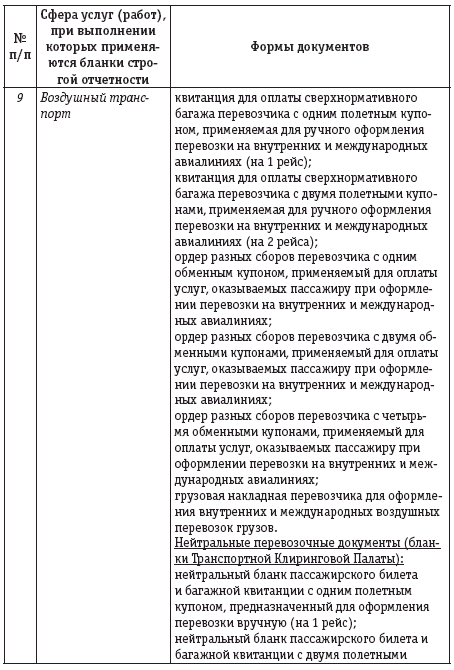

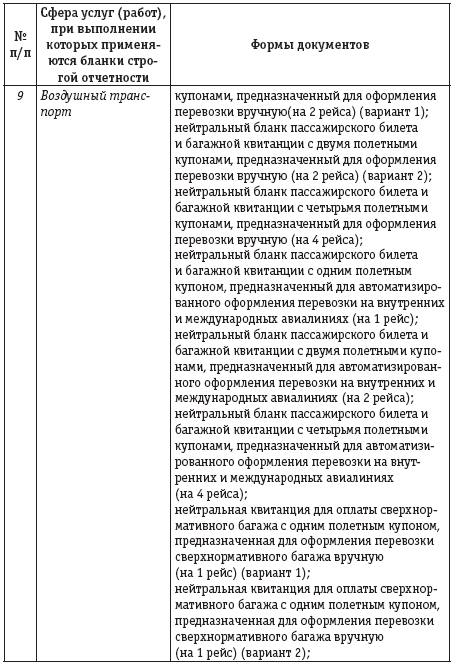

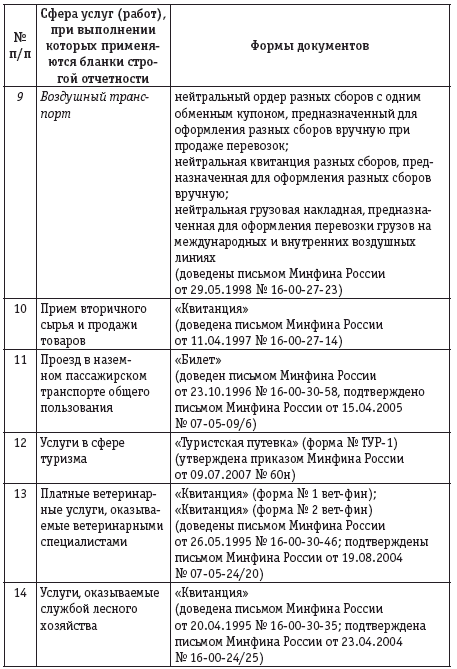

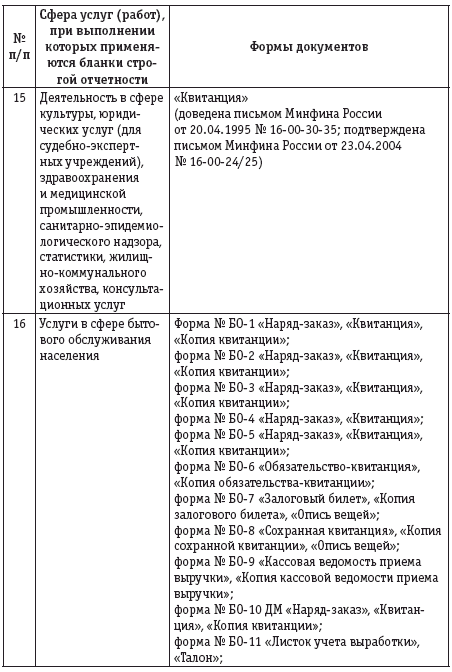

|

||||

|

4. Рекомендации по ведению бухгалтерского и налогового учета в рамках совместной деятельности 4.1. Учет объектов основных средствВ соответствии с п. 18 ПБУ 20/03 приобретенное или созданное в ходе осуществления договора о совместной деятельности имущество отражается в обособленном бухгалтерском учете в сумме фактических затрат на его приобретение, изготовление и т.д. При этом учет приобретения или создания новых объектов основных средств ведется в общеустановленном порядке. Кроме того, уполномоченный на ведение учета товарищ должен учитывать, что начисление амортизации по амортизируемому имуществу в рамках отдельного баланса осуществляется в общеустановленном порядке вне зависимости от фактического срока его использования и применяемых ранее способов начисления амортизации до заключения договора совместной деятельности. После прекращения договора совместной деятельности и получения при разделе объектов основных средств участник должен начислять амортизацию по ним в бухгалтерском и налоговом учете в течение вновь установленных сроков полезного использования. Отнесение тех или иных предметов к объектам основных средств, а также порядок начисления амортизации по ним в целях бухгалтерского учета регламентированы ПБУ 6/01. Согласно п. 4 ПБУ 6/01 к объектам основных средств относятся активы, по которым единовременно выполняются следующие условия: – использование в производстве продукции, при выполнении работ или оказании услуг, для управленческих нужд организации либо предоставление за плату во временное владение и пользование или во временное пользование (в последнем случае активы учитываются обособленно на счете 03 «Доходные вложения в материальные ценности»); – использование в течение длительного времени, то есть срока полезного использования продолжительностью свыше 12 месяцев или обычного операционного цикла, если он превышает 12 месяцев; – организацией не предполагается последующая перепродажа данных активов; – активы способны приносить организации экономические выгоды (доход) в будущем. К основным средствам, в частности, относятся здания, сооружения и передаточные устройства, рабочие и силовые машины и оборудование, измерительные и регулирующие приборы и устройства, вычислительная техника, транспортные средства, инструмент, производственный и хозяйственный инвентарь и принадлежности, рабочий, продуктивный и племенной скот, многолетние насаждения, внутрихозяйственные дороги и прочие соответствующие объекты. В составе основных средств учитываются также земельные участки; объекты природопользования (вода, недра и другие природные ресурсы); капитальные вложения на коренное улучшение земель (осушительные, оросительные и другие мелиоративные работы); капитальные вложения в арендованные объекты основных средств, если в соответствии с заключенным договором аренды эти капитальные вложения являются собственностью арендатора). Как указано в п. 35 Методических указаний по бухгалтерскому учету основных средств, утвержденных приказом Минфина России от 13.10.2003 № 91н, капитальные вложения в арендованные объекты основных средств формируют отдельный объект учета, если только в соответствии с заключенным договором аренды эти капитальные вложения являются собственностью организации-арендатора. На сумму произведенных затрат организация открывает отдельную инвентарную карточку на инвентарный объект. Если в соответствии с заключенным договором аренды арендатор передает произведенные капитальные вложения арендодателю, затраты по законченным работам капитального характера, подлежащие компенсации арендодателем, отражаются в бухгалтерском учете организации-арендатора как реализация. В качестве отдельных объектов основных средств могут также выступать затраты на достройку, дооборудование, реконструкцию, модернизацию объектов основных средств (п. 42 Методических указаний по бухгалтерскому учету основных средств), а также объекты недвижимости, по которым закончены капитальные вложения, оформлены соответствующие первичные учетные документы по приемке-передаче, документы переданы на государственную регистрацию и фактически эксплуатируемые (п. 52 Методических указаний по бухгалтерскому учету основных средств). С 2004 года возводимые объекты недвижимости могут зачисляться в состав объектов основных средств при условии, что документы переданы на государственную регистрацию, а сами объекты эксплуатируются. Закрепленный в Методических указаниях по бухгалтерскому учету основных средств порядок учета объектов недвижимости объясняется тем, что от момента фактической эксплуатации построенного объекта до момента государственной регистрации прав на вышеуказанный объект в ряде случаев проходят значительные сроки, в течение которых объект недвижимости эксплуатируется и приносит организации определенные экономические выгоды. В то же время читателям следует учитывать, что правила п. 52 Методических указаний по бухгалтерскому учету основных средств могут применяться только в части возводимых (построенных) организацией объектов основных средств. Если же какие-либо объекты основных средств приобретаются по договорам купли-продажи и имеет место переход права собственности на объект недвижимости от одного лица к другому, то они принимаются к учету на счет 01 «Основные средства» только после оформления соответствующих регистрационных документов (см., в частности, письмо Минфина России от 31.05.2004 № 04-02-05/1/43). Что касается начисления амортизации по объектам недвижимости, то по данному вопросу организациям следует руководствоваться п. 22 Положения о порядке начисления амортизационных отчислений по основным фондам в народном хозяйстве, утвержденного Госпланом СССР, Минфином СССР, Госбанком СССР, Госкомцен СССР, Госкомстатом СССР, Госстроем СССР 29.12.1990 № ВГ-21-Д/144/17-24/4-73 (№ ВГ-9-Д). В соответствии с данным Положением по не оформленным актами приемки объектам капитального строительства или их частям, но фактически эксплуатируемым теми организациями, которым они будут переданы в основные средства или с их согласия другими организациями, амортизация начисляется в общем порядке – с 1-го числа месяца, следующего за месяцем ввода в эксплуатацию. Основанием для начисления суммы амортизации является справка о стоимости вышеуказанных объектов или их частей по данным учета капитальных вложений. При оформлении актами о приемке ввода в действие этих объектов и их зачислении в состав основных средств производится уточнение ранее начисленной суммы амортизации. Однако, как разъяснено в письме Минфина России от 06.05.2004 № 04-02-05/2/19, положения п. 52 Методических указаний по бухгалтерскому учету основных средств не могут быть распространены на жилые объекты недвижимости. В соответствии с действующим законодательством помещение (квартира) до момента его перевода в нежилой фонд не может использоваться для размещения в нем организации и потому не может быть зачислено в состав объектов основных средств организации. Перевод помещений из жилых в нежилые производится в порядке, определяемом жилищным законодательством. Суммы расходов, произведенные при государственной регистрации прав на соответствующие объекты, списываются после принятия объекта на учет на счет 91 «Прочие доходы и расходы» (письмо Минфина России от 31.05.2004 № 04-02-05/1/43). Предметы со сроком полезного использования 12 месяцев или менее (включая те из них, которые ранее учитывались в составе малоценных и быстроизнашивающихся предметов, – мебель, хозяйственный инвентарь, инструменты, специальная и форменная одежда) учитываются в составе материально-производственных запасов организации и отражаются в составе материально-производственных запасов по субсчету «Инвентарь и хозяйственные принадлежности» счета 10 «Материалы» или списываются на счета учета производственных затрат. При этом по решению организации в составе объектов основных средств в соответствии с Методическими указаниями по бухгалтерскому учету специального инструмента, специальных приспособлений, специального оборудования и специальной одежды, утвержденными приказом Минфина России от 26.12.2002 № 135н (далее – Методические указания по учету специнструмента), могут не учитываться предметы специального инструмента, специальных приспособлений, специального оборудования и специальной одежды вне зависимости от срока их полезного использования. В таком случае они отражаются в составе материально-производственных запасов на отдельных субсчетах: «Специальная оснастка и специальная одежда на складе» и «Специальная оснастка и специальная одежда в эксплуатации», открываемых к счету 10. Кроме того, согласно ПБУ 6/01 любые потенциально относимые к объектам основных средств активы стоимостью в пределах лимита, установленного в учетной политике, но не более 20 000 руб. за единицу, могут отражаться в бухгалтерском учете и бухгалтерской отчетности организации в составе материально-производственных запасов. Наряду с вышеизложенным признана утратившей силу норма о единовременном списании на издержки обращения объектов основных средств стоимостью не более 10 000 руб. за единицу или иного лимита, установленного в учетной политике организаций, а также приобретенных книг, брошюр при их передаче в производство (эксплуатацию). Основой для отражения по счетам бухгалтерского учета, а следовательно, и по соответствующим статьям бухгалтерской отчетности стоимости приобретаемых объектов основных средств является величина затрат, связанных с их приобретением, или их первоначальная стоимость. Если объекты основных средств приобретаются организацией за плату, то их первоначальная стоимость формируется исходя из суммирования всех фактических затрат организации на их приобретение, сооружение и изготовление, за исключением НДС и иных возмещаемых налогов (кроме случаев, предусмотренных законодательством Российской Федерации). Перечень затрат, которые могут включаться в стоимость приобретаемых активов, определен п. 8 ПБУ 6/01. В части отнесения на стоимость приобретаемых активов процентов за кредит, полученный для приобретения объектов основных средств, необходимо руководствоваться Положением по бухгалтерскому учету «Учет займов и кредитов и затрат по их обслуживанию» ПБУ 15/01, утвержденным приказом Минфина России от 02.08.2001 № 60н, согласно п. 30 которого включение затрат по полученным займам и кредитам в первоначальную стоимость объектов основных средств прекращается с 1-го числа месяца, следующего за месяцем принятия актива к учету в качестве объекта основных средств или имущественного комплекса. За основу единицы бухгалтерского учета объектов основных средств принимается инвентарный объект. Если же организации объединяют свои усилия и совместно используют объект основных средств, то этот объект должен отражаться в бухгалтерском учете и отчетности каждой из них соразмерно доле организации в общей собственности. Строительство объектов основных средств может быть организовано подрядным (силами подрядных организаций) или хозяйственным (собственными силами участников) способом. Во всех случаях затраты на строительство группируются на балансовом счете 08 «Вложения во внеоборотные активы» с их списанием на счета учета основных средств по факту ввода объектов в эксплуатацию. Принятие к учету (ввод в эксплуатацию) объектов отражается по фактическим затратам на их возведение записью по дебету счета 01 и кредиту счета 08. Одновременно с принятием объектов к учету отражается источник финансирования затрат на их строительство. Читателям следует учитывать, что ст. 159 НК РФ предусматривает необходимость начисления НДС со стоимости выполненных работ для собственного потребления по последнему дню месяца каждого налогового периода (п. 10 ст. 167 Кодекса). В то же время согласно п. 6 ст. 171 НК РФ суммы НДС, исчисленные при выполнении строительно-монтажных работ для собственного потребления, подлежат вычету при расчетах с бюджетом, но только в части имущества, предназначенного для осуществления операций, которые облагаются НДС и стоимость которого подлежит включению в расходы (в том числе через амортизационные отчисления) при исчислении налога на прибыль. Если объекты основных средств получены безвозмездно (по договору дарения), то они должны приниматься к учету по текущей рыночной стоимости (п. 10 ПБУ 6/01) на дату их принятия к бухгалтерскому учету в качестве вложений во внеоборотные активы, то есть на дату отражения соответствующих сумм на счете 08. Для определения такой стоимости организациям следует использовать официальные источники информации органов ценообразования или биржевые котировки. Если же получить такую информацию затруднительно, налогоплательщикам разрешается использовать методы, изложенные в ст. 40 НК РФ. В соответствии с ПБУ 9/99 стоимость безвозмездно полученных активов учитывается в составе прочих доходов. Признание же таких доходов производится путем начисления амортизации и ее отнесения на финансовые результаты деятельности. Если объекты основных средств приобретаются за иностранную валюту, их оценка согласно п. 16 ПБУ 6/01 производится в рублях путем пересчета суммы в иностранной валюте по курсу Банка России, действующему на дату принятия объекта к бухгалтерскому учету в качестве вложений во внеоборотные активы. Уточнение, касающееся принятия курса иностранной валюты именно по состоянию на дату отражения стоимости объекта на счете 08, введено с 1 января 2006 года приказом Минфина России от 12.12.2005 № 147н «О внесении изменений в Положение по бухгалтерскому учету “Учет основных средств” ПБУ 6/01». При этом дальнейший пересчет даже в случае, если изменился курс иностранных валют, не производится. Образовавшаяся же по расчетам курсовая разница относится на прочие доходы (расходы). Согласно изменениям, внесенным с 1 января 2006 года в п. 27 ПБУ 6/01, произведенные затраты на модернизацию и реконструкцию объектов основных средств после их окончания увеличивают первоначальную стоимость такого объекта при условии, что в результате модернизации и реконструкции улучшаются (повышаются) первоначально принятые нормативные показатели функционирования (срок полезного использования, мощность, качество применения и т.д.) объекта основных средств. До 2006 года решение о том, относить произведенные затраты на увеличение стоимости модернизированных (реконструированных и т.д.) объектов основных средств или же списывать их за счет соответствующего источника финансирования, принималось самой организацией. При осуществлении расходов по реконструкции зданий, сооружений и иных объектов капитального строительства организациям следует учитывать положения ст. 1 Градостроительного кодекса Российской Федерации, принятого Федеральным законом от 29.12.2004 № 190-ФЗ. Под реконструкцией данных объектов понимается изменение параметров объектов капитального строительства, их частей (высоты, количества этажей, площади, показателей производственной мощности, объема) и качества инженерно-технического обеспечения. Как указано в п. 42 Методических указаний по бухгалтерскому учету основных средств, затраты на достройку, дооборудование, реконструкцию, модернизацию объекта основных средств учитываются на счете учета вложений во внеоборотные активы. По завершении работ по достройке, дооборудованию, реконструкции, модернизации объекта основных средств затраты, учтенные на счете учета вложений во внеоборотные активы, либо увеличивают первоначальную стоимость этого объекта основных средств и списываются в дебет счета учета основных средств, либо учитываются на счете учета основных средств обособленно, и в этом случае открывается отдельная инвентарная карточка на сумму произведенных затрат. В соответствии с п. 23 ПБУ 6/01 при нахождении объектов основных средств на реконструкции и модернизации в течение срока, превышающего 12 месяцев, начисление по ним амортизации приостанавливается. Такое же положение закреплено для целей исчисления налога на прибыль п. 3 ст. 256 НК РФ. Как было разъяснено в письме Минфина России от 22.06.2004 № 03-02-04/5, расходы по замене вышедших из строя компьютерных элементов являются не чем иным, как затратами на ремонт, даже в случае, если характеристики данного компьютера улучшились. К модернизации объектов основных средств относятся работы, вызванные изменением технологического или служебного назначения оборудования, здания, сооружения или иного объекта основных средств, повышенными нагрузками и (или) другими новыми качествами. Порядок учета затрат по реконструкции объектов основных средств, остаточная стоимость которых равна нулю, рассмотрен в письме Минфина России от 04.08.2003 № 04-02-05/3/65. В п. 20 ПБУ 6/01 закреплено право организации пересматривать срок полезного использования реконструированного объекта, в связи с чем правила бухгалтерского учета позволяют организации начислять дальнейшую амортизацию по реконструированному объекту основных средств, остаточная стоимость которого до этого равнялась нулю. Согласно п. 2 ст. 257 НК РФ затраты на реконструкцию объекта основных средств относятся в налоговом и бухгалтерском учете на увеличение его первоначальной стоимости. При этом в соответствии с п. 1 ст. 258 НК РФ для целей налогообложения можно увеличивать срок полезного использования реконструированного объекта, но только в пределах сроков, установленных для той амортизационной группы, в которую этот объект включен. По мнению Минфина России, для целей налогообложения возможны два варианта исчисления амортизации по объекту основных средств после проведения реконструкции, когда его остаточная стоимость была равна нулю. Первый вариант применяется, если ранее установленный максимальный срок полезного использования не закончился. В этом случае согласно п. 2 ст. 257 НК РФ первоначальная стоимость объекта увеличивается на сумму расходов на реконструкцию, а организация учитывает имущество по измененной стоимости, используя оставшийся срок полезного использования. Второй вариант применяется, если максимальный срок полезного использования объекта закончился и потому остаточная стоимость также равна нулю. В этом случае организациям необходимо учитывать, что согласно п. 2 ст. 257 НК РФ для целей обложения налогом на прибыль к реконструкции относится переустройство существующих объектов основных средств, связанное с совершенствованием производства и повышением его технико-экономических показателей и осуществляемое по проекту реконструкции основных средств для увеличения производственных мощностей, улучшения качества и изменения номенклатуры продукции. В данном случае фактически создается новое основное средство с измененными характеристиками, которые предусматривают установление нового срока полезного использования исходя из положений постановления Правительства РФ от 01.01.2002 № 1. Причем первоначальная стоимость формируется в данном случае из сумм, затраченных на реконструкцию объекта основных средств. Порядок отражения в налоговом и бухгалтерском учете расходов на модернизацию имущества, которое потенциально относится к объектам основных средств и стоимость которого составляет менее 10 000 руб. (с 1 января 2006 года для целей бухгалтерского учета – менее 20 000 руб.), разъяснен в письме Минфина России от 09.06.2004 № 03-02-05/3/50. Расходы на вышеуказанное имущество принимаются в бухгалтерском и налоговом учете единовременно при передаче имущества в производство (эксплуатацию). В дальнейшем если сумма расходов на модернизацию таких объектов основных средств составляет менее 10 000 руб. (с 1 января 2006 года для целей бухгалтерского учета – менее 20 000 руб.), то вышеуказанный объект после проведения модернизации не включается в состав амортизируемого имущества. Произведенные же расходы по нему учитываются в составе расходов при определении налоговой базы. Если же суммы произведенных расходов по модернизации имущества составляют 10 000 руб. (с 1 января 2006 года для целей бухгалтерского учета – 20 000 руб.) и более, они образуют отдельный объект основных средств, по которому в дальнейшем производится начисление амортизации. Следует заметить, что в нормативных правовых актах в сфере бухгалтерского учета не содержатся понятия видов ремонта, в том числе капитального. В письме Минфина России от 14.01.2004 № 16-00-14/10 отмечено, что основанием для определения видов ремонта должны быть соответствующие документы, разработанные техническими службами организаций в рамках системы планово-предупредительных ремонтов. Стоимость объектов основных средств погашается посредством начисления амортизации, если иное не установлено ПБУ 6/01. Согласно редакции ПБУ 6/01 (от 12.12.2005 № 147н) с 1 января 2006 года амортизация не начисляется по следующим объектам основных средств: – объектам основных средств, используемым для реализации законодательства Российской Федерации о мобилизационной подготовке и мобилизации, которые законсервированы и не используются в производстве продукции, при выполнении работ или оказании услуг, для управленческих нужд организации либо для предоставления организацией за плату во временное владение и пользование или во временное пользование; – объектам основных средств некоммерческих организаций (по этим объектам на забалансовом счете 010 «Износ основных средств» производится обобщение информации о суммах износа, начисляемого линейным способом); – объектам основных средств, потребительские свойства которых с течением времени не изменяются (земельные участки; объекты природопользования; объекты, отнесенные к музейным предметам и музейным коллекциям, и т.д.). По объектам жилищного фонда, которые учитываются в составе доходных вложений в материальные ценности, амортизация с 1 января 2006 года начисляется в общеустановленном порядке. Начисление амортизации по объектам основных средств, сданным в аренду, производится арендодателем. Начисление амортизации по объектам основных средств, входящих в комплекс имущества по договору аренды предприятия, осуществляется арендатором в порядке, изложенном в настоящем разделе для объектов основных средств, находящихся на праве собственности. Начисление амортизации по объектам основных средств, являющихся предметом договора финансовой аренды, производится лизингодателем или лизингополучателем в зависимости от условий договора финансовой аренды. В п. 52 Методических указаний по бухгалтерскому учету основных средств отмечено, что по объектам недвижимости, по которым закончены капитальные вложения, оформлены соответствующие первичные учетные документы по приемке-передаче, документы переданы на государственную регистрацию и фактически эксплуатируемым, амортизация начисляется в общем порядке с 1-го числа месяца, следующего за месяцем введения объекта в эксплуатацию. При принятии этих объектов к бухгалтерскому учету в качестве основных средств после государственной регистрации производится уточнение ранее начисленной суммы амортизации. Объекты недвижимости, по которым закончены капитальные вложения, оформлены соответствующие первичные учетные документы по приемке-передаче, документы переданы на государственную регистрацию и фактически эксплуатируемые, могут быть приняты к бухгалтерскому учету в качестве основных средств с выделением на отдельном субсчете к счету учета основных средств. Начисление амортизации по объектам основных средств, принадлежащим организации, производится одним из следующих способов: – линейным; – способом уменьшаемого остатка; – способом списания стоимости по сумме чисел лет срока полезного использования; – способом списания стоимости пропорционально объему продукции (работ). Применение одного из способов по группе однородных объектов основных средств должно производиться в течение всего срока полезного использования объектов, входящих в эту группу. При начислении износа в целях бухгалтерского учета могут использоваться как нормы амортизационных отчислений, определенные постановлением Совмина СССР от 22.10.1990 № 1072 «О единых нормах амортизационных отчислений на полное восстановление основных фондов народного хозяйства СССР», так и нормы, установленные согласно Классификации основных средств, включаемых в амортизационные группы, утвержденной постановлением Правительства РФ от 01.01.2002 № 1. При этом читателям следует учитывать, что положения вышеуказанного постановления Правительства РФ могут быть использованы только в части тех объектов основных средств, которые были приняты к бухгалтерскому учету после 1 января 2002 года, что подтверждено в письме Минфина России от 28.02.2002 № 16-00-14/75. В практической деятельности при каждом выбранном варианте списания стоимости основных средств определяются годовая и месячная нормы амортизационных отчислений. Годовая норма амортизации исчисляется: – при линейном способе – исходя из первоначальной стоимости (восстановительной – в случае проведения переоценки) объекта основных средств и нормы амортизации, исчисленной на основании срока полезного использования этого объекта; – при способе уменьшаемого остатка – исходя из остаточной стоимости объекта основных средств на начало отчетного года и нормы амортизации, исчисленной на основании срока полезного использования этого объекта и коэффициента ускорения не свыше 3,0 (до 2006 года применению подлежали исключительно коэффициенты ускорения, установленные в соответствии с законодательством Российской Федерации; с 1 января 2006 года организация вправе устанавливать величину коэффициента ускорения самостоятельно); – при способе списания стоимости по сумме чисел лет срока полезного использования – исходя из первоначальной стоимости (восстановительной – в случае проведения переоценки) объекта основных средств и соотношения, в числителе которого число лет, остающихся до конца срока службы объекта, а в знаменателе – сумма чисел лет срока службы объекта. В сезонных производствах годовая сумма амортизационных отчислений по основным средствам начисляется равномерно в течение периода работы организации в отчетном году. Непосредственно же начисление амортизации производится ежемесячно независимо от применяемого способа согласно ежемесячным нормам амортизационных отчислений, исчисляемых в размере 1/12 годовой суммы. При способе списания стоимости пропорционально объему продукции (работ) начисление амортизационных отчислений производится исходя из натурального показателя объема продукции (работ) в отчетном периоде и соотношения первоначальной стоимости объекта основных средств и предполагаемого объема продукции (работ) за весь срок полезного использования объекта основных средств. При всех вариантах нормы амортизационных отчислений определяются в зависимости от срока полезного использования объектов основных средств, под которым в соответствии с п. 4 ПБУ 6/01 понимается период, в течение которого использование объекта основных средств призвано приносить доход организации или служить для выполнения целей ее деятельности. Для отдельных групп основных средств срок полезного использования определяется исходя из количества продукции (объема работ в натуральном выражении), ожидаемого к получению в результате использования этого объекта. Срок полезного использования объекта основных средств определяется организацией исходя из технических условий, срока эксплуатации и информации, доведенной в централизованном порядке. Определение срока полезного использования объекта основных средств при его отсутствии в технических условиях и неустановлении в централизованном порядке производится исходя из ожидаемого срока использования этого объекта в соответствии с ожидаемой производительностью или мощностью применения; ожидаемого физического износа, зависящего от режима эксплуатации (количества смен), естественных условий и влияния агрессивной среды, системы планово-предупредительных всех видов ремонта; нормативно-правовых и других ограничений использования этого объекта (в частности, срока аренды). В случае улучшения (повышения) первоначально принятых нормативных показателей функционирования объекта основных средств в результате проведенной достройки, дооборудования, реконструкции или модернизации срок полезного использования по данному объекту может пересматриваться. Начисление амортизации прекращается в случае перевода объектов основных средств на консервацию на срок более трех месяцев, а также в период восстановления объектов основных средств продолжительностью более 12 месяцев. Порядок консервации основных средств, числящихся на балансе организации, устанавливается и утверждается руководителем. При этом на консервацию могут быть переведены, как правило, основные средства, находящиеся в определенном комплексе, а также объекты, имеющие законченный цикл производства. Расходы на содержание производственных мощностей и объектов, находящихся на консервации, учитываются на счете 91 в корреспонденции со счетами учета затрат (см. письмо Минфина России от 13.01.2003 № 16-00-14/7). Применение в настоящее время механизма ускоренной амортизации законодательно закреплено только в части объектов финансовой аренды (лизинга) [2]. Однако по объектам основных средств, которые приобретены до 1 января 2002 года (с этой даты признано утратившим силу постановление Правительства РФ от 19.08.1994 № 967 «Об использовании механизма ускоренной амортизации и переоценке основных фондов») и по которым применялись коэффициенты ускоренной амортизации, ускоренное начисление амортизации может применяться и в настоящее время вплоть до полного погашения стоимости (письмо Минфина России от 20.12.2002 № 16-00-14/482). Для целей налогового учета (исчисления налога на прибыль) амортизация на объекты основных средств начисляется в соответствии с положениями главы 25 НК РФ. Согласно ст. 256 НК РФ амортизируемым имуществом признается имущество, результаты интеллектуальной деятельности и иные объекты интеллектуальной собственности, которые находятся у организации на праве собственности, используются ею для извлечения дохода и стоимость которых погашается путем начисления амортизации. Амортизируемым имуществом признается имущество со сроком полезного использования более 12 месяцев и первоначальной стоимостью более 10 000 руб. С 1 января 2008 года вышеприведенный лимит увеличен до 20 000 руб. в соответствии с Федеральным законом от 24.07.2007 № 216-ФЗ «О внесении изменений в часть вторую Налогового кодекса Российской Федерации и некоторые другие законодательные акты Российской Федерации». Для целей налогообложения в состав амортизируемого имущества могут включаться объекты основных средств или нематериальных активов. При этом согласно ст. 257 НК РФ под основными средствами понимается часть имущества, используемого в качестве средств труда для производства и реализации товаров (выполнения работ, оказания услуг) или для управления организацией. В свою очередь, нематериальными активами признаются приобретенные и (или) созданные организацией результаты интеллектуальной деятельности и иные объекты интеллектуальной собственности (исключительные права на них), используемые в производстве продукции (выполнении работ, оказании услуг) или для управленческих нужд организации в течение длительного времени (продолжительностью свыше 12 месяцев). С 1 января 2006 года согласно изменениям, внесенным в главу 25 НК РФ, к амортизируемому имуществу стали относить также капитальные вложения в предоставленные в аренду объекты основных средств в форме неотделимых улучшений, произведенных арендатором с согласия арендодателя. Не подлежат амортизации земля и иные объекты природопользования (вода, недра и другие природные ресурсы), а также материально-производственные запасы, товары, объекты незавершенного капитального строительства, ценные бумаги, финансовые инструменты срочных сделок (в том числе форвардные, фьючерсные контракты, опционные контракты). Для целей исчисления прибыли не подлежат также амортизации следующие виды амортизируемого имущества: – имущество, приобретенное (созданное) с использованием бюджетных средств целевого финансирования (за исключением имущества, полученного организацией при приватизации). При этом не подлежит амортизации имущество, приобретенное (созданное) с использованием бюджетных средств целевого финансирования, только в части стоимости, приходящейся на величину этих средств (см. письмо МНС России от 25.07.2002 № 02-5-10/94-Э964 «По вопросу применения положений главы 25 Налогового кодекса Российской Федерации»); – объекты внешнего благоустройства (объекты лесного хозяйства, объекты дорожного хозяйства, сооружение которых осуществлялось с привлечением источников бюджетного или иного аналогичного целевого финансирования, специализированные сооружения судоходной обстановки) и другие аналогичные объекты; – продуктивный скот, буйволы, волы, яки, олени, другие одомашненные дикие животные (за исключением рабочего скота); – приобретенные издания (книги, брошюры и иные подобные объекты), произведения искусства (стоимость приобретенных изданий и иных подобных объектов, за исключением произведений искусства, включается в состав прочих расходов, связанных с производством и реализацией, в полной сумме в момент приобретения указанных объектов); – имущество, приобретенное (созданное) за счет средств, поступивших в соответствии с подпунктами 14 (в рамках целевого финансирования), 19 (объекты сельскохозяйственного назначения, построенные за счет средств бюджетов всех уровней); 22 (имущество, безвозмездно полученное государственными и муниципальными образовательными учреждениями, а также негосударственными образовательными учреждениями, имеющими лицензии на право ведения образовательной деятельности, на ведение уставной деятельности), 23 (основные средства, полученные организациями, входящими в структуру РОСТО) и 30 (имущество, полученное медицинскими организациями, осуществляющими медицинскую деятельность в системе обязательного медицинского страхования, от страховых организаций, осуществляющих обязательное медицинское страхование) п. 1 ст. 251 НК РФ, а также имущество, указанное в подпунктах 6 [3] и 7 (основные средства и нематериальные активы, безвозмездно полученные атомными станциями для повышения их безопасности в соответствии с международными договорами Российской Федерации и законодательством Российской Федерации); – приобретенные права на результаты интеллектуальной деятельности и иные объекты интеллектуальной собственности, если по договору на приобретение вышеуказанных прав оплата должна производиться периодическими платежами в течение срока действия вышеуказанного договора. Для целей налогообложения прибыли из состава амортизируемого имущества исключаются следующие основные средства: – переданные (полученные) по договорам в безвозмездное пользование; – переведенные по решению руководства организации на консервацию продолжительностью свыше трех месяцев; – находящиеся по решению руководства организации на реконструкции и модернизации продолжительностью свыше 12 месяцев. При расконсервации объекта основных средств амортизация по нему начисляется в порядке, действовавшем до момента его консервации, а срок полезного использования продлевается на период нахождения объекта основных средств на консервации. Амортизируемое имущество, полученное унитарным предприятием от собственника его имущества в оперативное управление или хозяйственное ведение, подлежит амортизации у данного унитарного предприятия в общеустановленном порядке. Амортизируемое имущество, полученное организацией-инвестором от собственника имущества в соответствии с законодательством Российской Федерации об инвестиционных соглашениях в сфере деятельности по оказанию коммунальных услуг, подлежит амортизации у данной организации в течение срока действия инвестиционного соглашения. Амортизируемое имущество, полученное организацией от собственника имущества в соответствии с законодательством Российской Федерации об инвестиционных соглашениях в сфере деятельности по оказанию коммунальных услуг или законодательством Российской Федерации о концессионных соглашениях, подлежит амортизации у данной организации в течение срока действия инвестиционного соглашения или концессионного соглашения. Амортизационные отчисления исчисляются для целей налогообложения от первоначальной или восстановительной стоимости амортизируемого имущества, определяемой в порядке, установленном главой 25 НК РФ. По имуществу, введенному в эксплуатацию до 1 января 2002 года (даты вступления в силу главы 25 НК РФ), начисление амортизации производится исходя из остаточной стоимости вышеуказанного имущества (п. 1 ст. 322 НК РФ). В соответствии с п. 1 ст. 257 НК РФ первоначальная стоимость подлежащего амортизации объекта основных средств определяется как сумма расходов на его приобретение, сооружение, изготовление, доставку и доведение до состояния, в котором он пригоден для использования, за исключением сумм НДС и акцизов, кроме случаев, предусмотренных налоговым законодательством. Если объект основных средств получен безвозмездно, то его оценка производится исходя из рыночных цен, определяемых с учетом положений ст. 40 НК РФ, но не ниже его остаточной стоимости (по амортизируемому имуществу) и не ниже затрат на производство (приобретение) (по иному имуществу). Информация о ценах должна быть подтверждена организацией – получателем имущества документально или путем проведения независимой оценки. В составе первоначальной стоимости безвозмездно полученного объекта основных средств учитываются также расходы организации, связанные с доведением этого объекта до состояния, пригодного к его эксплуатации. Первоначальная стоимость объекта основных средств собственного производства определяется на базе прямых расходов как стоимость готовой продукции, определяемой в соответствии с п. 2 ст. 319 НК РФ (например, при использовании в организации на производственные цели автомобиля собственного производства, изготовленного налогоплательщиком), увеличенной на сумму соответствующих акцизов для основных средств, являющихся подакцизными товарами. При изготовлении (сооружении) объекта основных средств хозяйственным способом формирование первоначальной стоимости этого объекта осуществляется в общеустановленном порядке путем суммирования всех расходов, связанных с сооружением объекта и доведением до состояния, пригодного к эксплуатации. Расходы, для учета которых для целей исчисления прибыли установлен особый порядок, не включаются в первоначальную стоимость объекта основных средств, в частности, расходы по страхованию имущества (ст. 263 НК РФ), проценты по кредитам банка, полученного на приобретение основного средства, суммовые разницы (внереализационные расходы). Если в условиях действия главы 25 НК РФ в эксплуатацию вводится объект основных средств, капитальные вложения по которому производились до 1 января 2002 года (даты вступления в силу главы 25 настоящего Кодекса), в составе первоначальной стоимости данного имущества учитывается вся сумма фактических расходов, понесенных организацией до 2002 года, отраженная в соответствии с действовавшими до 2002 года правилами бухгалтерского учета на счете учета капитальных вложений. По объектам основных средств, приобретенным (созданным) до 2002 года (даты вступления в силу главы 25 НК РФ), для целей начисления амортизации по налогу на прибыль принимается их восстановительная и (или) остаточная стоимость. Восстановительная стоимость амортизируемых основных средств, приобретенных (созданных) до 1 января 2002 года, устанавливается как их первоначальная стоимость с учетом проведенных переоценок до 1 января 2002 года. При определении восстановительной стоимости амортизируемых основных средств учитывается переоценка основных средств, осуществленная по решению организации по состоянию на 1 января 2002 года и отраженная в ее бухгалтерском учете после 1 января 2002 года. Вышеуказанная переоценка принимается для целей налогообложения в размере, не превышающем 30 % от восстановительной стоимости соответствующих объектов основных средств, отраженных в бухгалтерском учете организации по состоянию на 1 января 2001 года (с учетом переоценки по состоянию на 1 января 2001 года, произведенной по решению налогоплательщика и отраженной в бухгалтерском учете в 2001 году). При этом величина переоценки (уценки) по состоянию на 1 января 2002 года, отраженной организацией в 2002 году, не признается доходом (расходом) организации для целей налогообложения. В аналогичном порядке принимается соответствующая переоценка сумм амортизации. При проведении в последующих отчетных (налоговых) периодах (то есть после 2002 года) переоценки (уценки) стоимости объектов основных средств на рыночную стоимость положительная (отрицательная) сумма такой переоценки не признается доходом (расходом), учитываемым для целей налогообложения, и не принимается при определении восстановительной стоимости амортизируемого имущества и при начислении амортизации. Остаточная стоимость основных средств, введенных до 1 января 2002 года, определяется как разница между восстановительной стоимостью таких основных средств и суммой начисленной амортизации с учетом их возможной дооценки (уценки) в вышеприведенном порядке. В соответствии с п. 2 ст. 257 НК РФ первоначальная стоимость основных средств изменяется в случаях достройки, дооборудования, реконструкции, модернизации, технического перевооружения, частичной ликвидации соответствующих объектов и по иным аналогичным основаниям. При этом к работам по достройке, дооборудованию, модернизации относятся работы, вызванные изменением технологического или служебного назначения оборудования, здания, сооружения или иного объекта амортизируемых основных средств, повышенными нагрузками и (или) другими новыми качествами. В свою очередь, к реконструкции относится для целей налогообложения переустройство существующих объектов основных средств, связанное с совершенствованием производства и повышением его технико-экономических показателей и осуществляемое по проекту реконструкции основных средств с целью увеличения производственных мощностей, улучшения качества и изменения номенклатуры продукции. Под техническим перевооружением понимается комплекс мероприятий по повышению технико-экономических показателей основных средств или их отдельных частей на основе внедрения передовой техники и технологии, механизации и автоматизации производства, модернизации и замены морально устаревшего и физически изношенного оборудования новым, более производительным. Изменение первоначальной стоимости объектов основных средств производится только в случаях, указанных в п. 2 ст. 257 НК РФ. Во всех остальных случаях изменение первоначальной стоимости объектов основных средств (в том числе при переоценке) для целей налогообложения не принимается. С 1 января 2006 года в соответствии с п. 1.1 ст. 259 НК РФ организации имеет право включать в состав учитываемых в целях налогообложения прибыли расходов отчетного (налогового) периода расходы на капитальные вложения в размере не более 10 % первоначальной стоимости основных средств (за исключением основных средств, полученных безвозмездно) и (или) расходов, понесенных в случаях достройки, дооборудования, модернизации, технического перевооружения, частичной ликвидации основных средств, суммы которых устанавливаются в соответствии со ст. 257 НК РФ. После списания вышеуказанных сумм в уменьшение налоговой базы по налогу на прибыль амортизационные отчисления по объектам основных средств исчисляются за вычетом списанных расходов на капитальные вложения. Согласно ст. 258 НК РФ амортизируемое имущество организации распределяется по амортизационным группам в соответствии со сроками его полезного использования. При этом сроком полезного использования признается период, в течение которого объект основных средств служит для выполнения целей деятельности организации. Срок полезного использования определяется организацией самостоятельно на дату ввода в эксплуатацию соответствующего объекта основных средств и с учетом Классификации основных средств, включаемых в амортизационные группы. Дополнительного обоснования выбора того или иного конкретного срока эксплуатации, принятого для объекта в рамках установленных амортизационной группой сроков, не требуется. Срок полезного использования объекта основных средств может быть увеличен после даты его ввода в эксплуатацию в случае, если после реконструкции, модернизации или технического перевооружения такого объекта произошло увеличение срока его полезного использования. При этом увеличение срока полезного использования основных средств может быть осуществлено в пределах сроков, установленных для той амортизационной группы, в которую ранее было включено такое основное средство. Если в результате реконструкции, модернизации или технического перевооружения объекта основных средств не произошло увеличение срока его полезного использования, организация учитывает при исчислении амортизации оставшийся срок полезного использования. В соответствии с п. 3 ст. 258 НК РФ амортизируемые основные средства (имущество) объединяются в следующие амортизационные группы, определенные Классификацией основных средств, включаемых в амортизационные группы: первая группа – все недолговечное имущество со сроком полезного использования от 1 года до 2 лет включительно; вторая группа – имущество со сроком полезного использования свыше 2 лет до 3 лет включительно; третья группа – имущество со сроком полезного использования свыше 3 лет до 5 лет включительно; четвертая группа – имущество со сроком полезного использования свыше 5 лет до 7 лет включительно; пятая группа – имущество со сроком полезного использования свыше 7 лет до 10 лет включительно; шестая группа – имущество со сроком полезного использования свыше 10 лет до 15 лет включительно; седьмая группа – имущество со сроком полезного использования свыше 15 лет до 20 лет включительно; восьмая группа – имущество со сроком полезного использования свыше 20 лет до 25 лет включительно; девятая группа – имущество со сроком полезного использования свыше 25 лет до 30 лет включительно; десятая группа – имущество со сроком полезного использования свыше 30 лет. Для тех видов основных средств, которые не указаны в амортизационных группах, срок полезного использования устанавливается в соответствии с техническими условиями или рекомендациями организаций-изготовителей (п. 5 ст. 258 НК РФ). Применение организацией для целей исчисления амортизации сроков, установленных самостоятельно (то есть без учета технических условий или рекомендаций изготовителей), законодательством о налогах и сборах не предусмотрено. Согласно п. 8 ст. 258 НК РФ основные средства, права на которые подлежат государственной регистрации в соответствии с законодательством Российской Федерации, включаются в состав соответствующей амортизационной группы с момента документально подтвержденного факта подачи документов на регистрацию указанных прав. При этом на основании Федерального закона от 06.08.2001 № 110-ФЗ «О внесении изменений и дополнений в часть вторую Налогового кодекса Российской Федерации и некоторые другие акты законодательства Российской Федерации о налогах и сборах, а также о признании утратившими силу отдельных актов (положений актов) законодательства Российской Федерации о налогах и сборах» по основным средствам, введенным в эксплуатацию организацией до 31 января 1998 года, положения п. 8 ст. 258 НК РФ в части обязательности выполнения условия документального подтверждения факта подачи документов на регистрацию не применяются. Амортизация начисляется для целей налогообложения одним из следующих методов: – линейным методом; – нелинейным методом. В каждом конкретном случае амортизация исчисляется исходя из первоначальной (остаточной) стоимости, срока полезного использования и метода начисления амортизации, выбранного из двух вышеприведенных. Исходя из остаточной (восстановительной) стоимости амортизация начисляется по объектам основных средств, введенным в эксплуатацию до 1 января 2002 года. Если срок фактической амортизации по состоянию на 1 января 2002 года превысил срок эксплуатации, установленный организацией на основании Классификации основных средств, включаемых в амортизационные группы, то остаточная стоимость таких основных средств подлежит включению в состав расходов в целях налогообложения равномерно в течение срока, определенного организацией, но не менее 84 месяцев. По имуществу, относящемуся к одной амортизационной группе, могут быть установлены различные сроки эксплуатации по каждому объекту, а также методы начисления амортизации (линейный или нелинейный). Выбранный организацией метод начисления амортизации не может быть изменен в течение всего периода начисления амортизации. Сумма амортизации определяется для целей налогообложения ежемесячно отдельно по каждому объекту амортизируемого имущества. Начисление амортизации начинается с 1-го числа месяца, следующего за месяцем, в котором этот объект был введен в эксплуатацию, и прекращается с 1-го числа месяца, следующего за месяцем, когда произошло полное списание стоимости такого объекта либо когда данный объект выбыл из состава амортизируемого имущества организации по любым основаниям. Согласно п. 3 ст. 259 НК РФ линейный метод начисления амортизации применяется к зданиям, сооружениям, передаточным устройствам, входящим в восьмую—десятую амортизационные группы, независимо от сроков ввода в эксплуатацию этих объектов. К остальным объектам основных средств применяется один из установленных методов, то есть линейный или нелинейный. При этом выбранный метод начисления амортизации не может быть изменен в течение всего периода начисления амортизации по соответствующему объекту амортизируемого имущества. Начисление амортизации в отношении объекта амортизируемого имущества осуществляется в соответствии с нормой амортизации, определенной для данного объекта исходя из его срока полезного использования. При применении линейного метода сумма начисленной за соответствующий месяц амортизации в отношении объекта амортизируемого имущества определяется как произведение его первоначальной (восстановительной) стоимости и нормы амортизации, установленной для данного объекта. При применении линейного метода норма амортизации по каждому объекту амортизируемого имущества определяется по следующей формуле:

где К – норма амортизации в процентах к первоначальной (восстановительной) стоимости объекта амортизируемого имущества; n – срок полезного использования данного объекта амортизируемого имущества, выраженный в месяцах. При применении нелинейного метода сумма начисленной за один месяц амортизации в отношении объекта амортизируемого имущества определяется как произведение остаточной стоимости объекта амортизируемого имущества и нормы амортизации, установленной для данного объекта. При применении вышеуказанного метода норма амортизации объекта амортизируемого имущества определяется по следующей формуле: