|

||||

|

ГЛАВА 1 Природа долгов и способы оптимизации управления дебиторской задолженностью 1.1. Природа долгов Как возникают долги и насколько эта проблема актуальна для российской экономики? Почему российские организации не выполняют своих обязательств? По данным исследований различных экспертов, должники не платят по своим обязательствам по следующим причинам: – из-за нехватки оборотных средств (нет денег) – 60%; – намерение извлечь из сложившейся ситуации дополнительную прибыль (т. е. фактически получить бесплатный кредит) – 30%; – без всякой видимой причины – 10%. По этим основаниям всех должников можно условно разделить на три основные группы. Первая, «бедняки», – это должники, которые, может быть, хотели бы заплатить, но у них нет средств. Иначе говоря, они «хотят платить, но не могут». Вторая группа должников, так называемые динамщики, – это те, кто платит только в том случае, когда об этом их очень сильно «просят» или «давят» на них, т. е. «могут платить, но не хотят». И, наконец, третья группа – профессиональные «кидалы». Они работают целенаправленно, владеют широким арсеналом способов защиты, но таких немного. Объем неисполненных обязательств в российской экономике по состоянию на май 2006 года приближается к 3 трлн руб. Для сравнения: объем налоговых задолженностей равен примерно 1 трлн руб. Соотношение исполненных исполнительных листов к возбужденным исполнительным производствам составляет около 60%. Таким образом, можно сделать вывод, что исполнительная система России работает не совсем эффективно. Объем взаимных обязательств в экономике страны огромен, а серьезные стимулы исполнять обязательства отсутствуют. Скорее наоборот, организации стимулированы не исполнять свои обязательства.

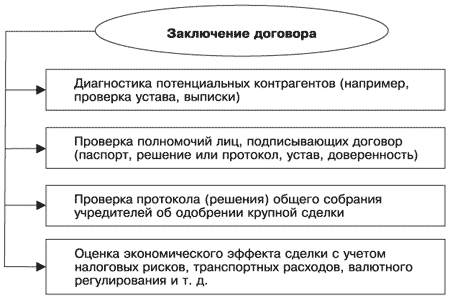

Можно ли эффективно управлять долгами или хотя бы минимизировать негативные последствия их возникновения? И как это сделать? Вначале разберемся с терминами. Долг – это любое неисполненное денежное обязательство, возникшее по основаниям, предусмотренным Гражданским кодексом, т. е. обязательство по уплате денег. Дебиторы – физические или юридические лица, которые в результате неисполнения каких-либо обязательств должны определенную сумму денег. Дебиторская задолженность – общая сумма задолженности дебиторов на определенную дату. Текущая дебиторская задолженность – сумма дебиторской задолженности, которая появляется в ходе выполнения какого-либо проекта и будет погашена до его окончания или в течение одного года после даты баланса. Долгосрочная дебиторская задолженность – сумма дебиторской задолженности, которая не появляется в ходе выполнения какого-либо проекта или будет погашена по истечение одного года после даты баланса. Погашения текущей дебиторской задолженности можно ожидать в ближайшее время, а долгосрочной – в более отдаленной перспективе. Сомнительный долг – дебиторская задолженность за товары, услуги или работы, в отношении которой существуют сомнения в том, что она когда-либо будет погашена должником. Безнадежная дебиторская задолженность – дебиторская задолженность, в отношении которой существует уверенность в том, что она никогда не будет погашена должником или в отношении которой истек срок исковой давности. Если в отношении сомнительного долга только появляются сомнения в его возврате, то у безнадежного долга какие-либо сомнения в том, что он никогда не будет погашен, отсутствуют. 1.2. Преддоговорные меры, позволяющие уменьшить риск просроченной задолженности Существуют преддоговорные меры, позволяющие уменьшить риск возникновения просроченной дебиторской задолженности. Что необходимо сделать до заключения договора с потенциальным клиентом, чтобы минимизировать возможность появления проблем, связанных с невыполнением контрагентом своих обязательств? Во-первых, провести диагностику потенциальных контрагентов. В частности, можно попросить у контрагента копии учредительных документов (желательно заверенные нотариально). Если он откажется их предоставить, это будет выглядеть довольно подозрительно, и следует задуматься, стоит ли продолжать сотрудничество с этой организацией, если уже на стадии заключения договора возникают такие проблемы. Если организация решилась на продолжение сотрудничества, есть и другие способы получить необходимые документы. Так, копии учредительных документов (устав и учредительный договор) и действующую выписку из Единого государственного реестра юридических лиц (ЕГРЮЛ) можно затребовать в налоговой инспекции. Для этого нужно подать запрос в налоговую инспекцию, в которой находится на учете юридическое лицо – потенциальный контрагент. Юридическое лицо состоит на учете в налоговой инспекции, обслуживающей территорию, на которой находится его юридический адрес (место нахождения организации). Запрос может подаваться от любого лица как юридического, так и физического. ЕГРЮЛ в соответствии с пунктом 1 статьи 51 ГК и пунктом 1 статьи 6 Закона о государственной регистра ции юридических лиц и индивидуальных предпринимателей является открытым и общедоступным. Можно запросить либо выписку из этого реестра, либо копии учредительных документов (устав и учредительный договор), заверенные штампом налоговой инспекции. Выписка из ЕГРЮЛ содержит все основные сведения о юридическом лице, в том числе: – полное и сокращенное наименование; – организационно-правовую форму; – адрес (место нахождения); – сведения об учредителях; – сведения о руководителе (директоре, генеральном директоре); – сведения о полученных лицензиях; – сведения о банковских счетах. В выписке из ЕГРЮЛ содержится много других сведений. Ответ на запрос в виде выписки и (или) учредительных документов юридического лица можно получить не позднее пяти дней со дня подачи запроса в налоговую инспекцию. Получив эти документы, можно понять, что договор планируется заключить именно с этой организацией, узнать, кто ее учредители и руководитель, т. е. лицо, имеющее полномочие на подписание договора. Если организация планирует подписать договор, в соответствии с которым контрагент обязан выполнить работы или оказать услуги, которые подлежат лицензированию, необходимо обратить внимание на наличие у него необходимых лицензий. Нужно провести проверку полномочий лиц на подписание договора, в том числе проверить паспорт гражданина, который непосредственно будет подписывать договор со стороны контрагента, а также попросить предъявить решение общего собрания участников или акционеров об избрании генерального директора (в том случае, если он подписывает договор) либо доверенность (если договор подписывает лицо, действующее на ее основании). Надо внимательно изучить устав потенциального контрагента, так как учредительными документами юридического лица могут быть ограничены полномочия исполнительного органа на заключение сделок. Кроме того, полномочия исполнительного органа могут быть ограничены и на основании закона. Так, для общества с ограниченной ответственностью крупной является сделка или несколько взаимосвязанных сделок, связанных с приобретением, отчуждением или возможностью отчуждения обществом прямо либо косвенно имущества, стоимость которого составляет более 25% стоимости имущества общества, определенной на основании данных бухгалтерской отчетности за последний отчетный период, предшествующий дню принятия решения о совершении таких сделок. Для заключения крупных сделок необходимо соблюдать порядок их одобрения, предусмотренный законодательством. Решение о совершении крупной сделки принимается общим собранием участников общества. В случае, если в обществе образован совет директоров, принятие решений о совершении крупных сделок, связанных с приобретением, отчуждением или возможностью отчуждения обществом имущества, стоимость которого составляет от 25 до 50% стоимости имущества общества, может быть отнесено уставом к компетенции совета директоров. Однако уставом может быть предусмотрено, что для совершения крупных сделок не требуется решения ни общего собрания участников общества, ни совета директоров. Следовательно, если сделка подпадает под признаки крупной для контрагента, необходимо наличие протокола общего собрания участников общества или решение совета директоров об одобрении крупной сделки. Для акционерных обществ крупными считаются сделка (в том числе заем, кредит, залог, поручительство) или несколько взаимосвязанных сделок, связанных с приобретением, отчуждением или возможностью отчуждения обществом прямо либо косвенно имущества, стоимость которого составляет 25% и более балансовой стоимости активов общества, определенной по данным его бухгалтерской отчетности на последнюю отчетную дату. Исключение составляют сделки, совершаемые в процессе обычной хозяйственной деятельности общества, связанные с размещением посредством подписки обыкновенных акций общества и с размещением эмиссионных ценных бумаг, конвертируемых в обыкновенные акции общества. Установлен следующий порядок одобрения крупных сделок в акционерных обществах. Крупная сделка должна быть одобрена советом директоров (наблюдательным советом) общества или общим собранием акционеров. Решение об одобрении крупной сделки, предметом которой является имущество, стоимость которого составляет от 25 до 50% балансовой стоимости активов общества, принимается всеми членами совета директоров (наблюдательного совета) единогласно. При этом не учитываются голоса выбывших членов совета директоров (наблюдательного совета) общества. В случае, если единогласие совета директоров (наблюдательного совета) общества по вопросу об одобрении крупной сделки не достигнуто, по решению совета директоров (наблюдательного совета) этот вопрос может быть вынесен на решение общего собрания акционеров. Решение об одобрении крупной сделки принимается общим собранием акционеров большинством голосов акционеров – владельцев голосующих акций, принимающих участие в общем собрании акционеров. Решение об одобрении крупной сделки, предметом которой является имущество, стоимость которого составляет более 50% балансовой стоимости активов, принимается общим собранием акционеров большинством в три четверти голосов акционеров – владельцев голосующих акций, принимающих участие в общем собрании акционеров. Следовательно, если сделка с организацией, которая по своей организационно-правовой форме – акционерное общество, является для нее крупной, необходимо проверить наличие протокола общего собрания акционеров или решение совета директоров (наблюдательного совета) об одобрении крупной сделки.

Если лицо, подписывающее договор от имени организации, действует на основании не устава, а доверенности, необходимо обратить внимание на то, чтобы подписание договора не выходило за рамки полномочий, перечисленных в доверенности. На практике иногда встречаются ситуации, когда организация доверяет гражданину представлять свои интересы при заключении договоров или совершении других сделок, по которым размер принимаемых на себя обязательств не превышает какой-либо определенной суммы. Это очень важный момент. Нельзя пренебрегать проверкой полномочий лица, подписывающего договор. В случае, если договор подписан лицом, у которого отсутствуют полномочия действовать от имени другого лица, сделка считается заключенной от имени и в интересах совершившего ее лица. А это значит, что договор будет подписан не с той организацией, в сотрудничестве с которой организация заинтересована, а именно с тем гражданином, который непосредственно подписал договор. Следовательно, договор с организацией, с которой предполагалось сотрудничество, не заключен.

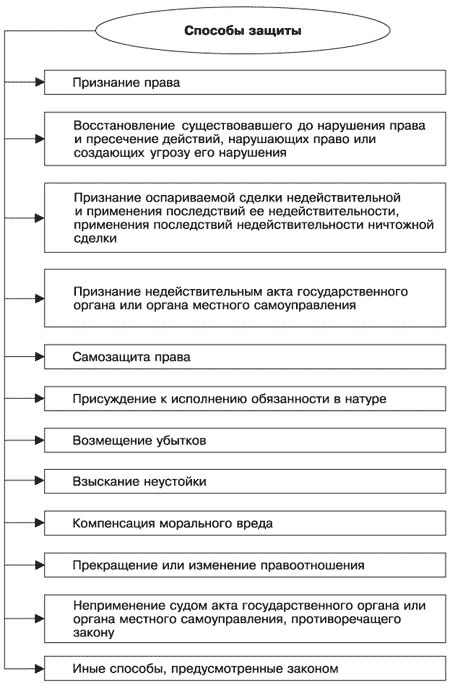

Любая серьезная сделка требует проведения комплексной оценки ее экономического эффекта с учетом налоговых рисков, транспортных расходов, валютного регулирования и т. д. При заключении договора важно учесть все моменты. На практике довольно часто можно наблюдать случаи, когда партнеры заключают выгодную для всех сторон сделку, а в процессе ее реализации выясняется, что один из партнеров вынужден платить налог, о существовании которого он и не подозревал, в результате чего сделка становится для него убыточной. Или стороны в договоре не предусматривают транспортные расходы, после чего возникают споры о том, кто должен их оплачивать. При заключении договора необходимо максимально полно предусмотреть права и обязанности сторон и учесть все возможные риски. И наконец, наиболее важными в такой ситуации являются превентивные условия договорной работы, в том числе правильная постановка документооборота в организации, т. е. качественные формы договоров, визирование каждого договора юристами, процедура подписания товарных накладных и иных документов в процессе не только реализации договоров, но и деятельности организации (рис. 1).  Рис. 1. Заключение гражданского договора Рис. 1. Заключение гражданского договора1.3. Возможная стратегия управления долгом Выбор той или иной стратегии управления долгом зависит от множества факторов, учитываемых при ее формировании: ликвидности должника, характера, объема и срока долга, активности оппонента, конкретного региона, в котором находится должник, конкретного менеджера, управляющего проектом. Чем больше взаимосвязанных факторов способен учитывать менеджер, тем выше вероятность успешной реализации проекта. При обращении в суд с иском необходимо учитывать место нахождения должника и размер долга, так как участие в судебном процессе в суде, который находится в другом регионе, требует существенных затрат, которые могут в итоге перекрыть сумму долга. Кроме того, важно обратить внимание на ликвидность должника, иначе существует вероятность того, что после получения решения суда о взыскании с должника определенной суммы выяснится, что взыскать ее невозможно, поскольку у него нет ни денежных средств на счете в банке, ни имущества. При выборе стратегии управления долгом не следует выходить за рамки способов защиты гражданских прав (рис. 2). Выбор способа защиты гражданских прав лежит на кредиторе. Он может выбрать один или несколько способов, предусмотренных законом. Однако в некоторых случаях реализация того или иного способа защиты может привести к невозможности использования другого способа. Дебиторская задолженность относится к ликвидным активам, т. е. достаточно легко превращается в наличные деньги. Следовательно, эта задолженность вполне может быть отнесена в состав оборотного капитала организации. К сожалению, на практике перевести долг в денежные средства не всегда возможно. Так как превентивные меры практически всегда действуют более эффективно и обходятся значительно дешевле, надо целенаправленно управлять дебиторской задолженностью.  Рис. 2. Возможные способы защиты гражданских прав Рис. 2. Возможные способы защиты гражданских правВажно не только в кратчайшие сроки вернуть деньги, но и не допустить дальнейшего увеличения дебиторской задолженности. Чем она меньше, чем скорее будет погашена, тем меньше потребность организации в оборотном капитале и выше рентабельность собственного капитала. С точки зрения общей маркетинговой политики дебиторская задолженность рассматривается как побочный эффект деятельности по сбыту. Чтобы не потерять уже имеющихся клиентов и не отпугнуть будущих, работать с дебиторской задолженностью нужно осторожно. Так как на практике чаще всего складывается ситуация, при которой клиент хочет получить товар как можно быстрее, а рассчитаться за него как можно позже, основной акцент при работе с этой задолженностью должен быть сделан не на ее ликвидацию как таковой, а на установление паритета коммерческих и финансовых интересов организации. В результате, управляя дебиторской задолженностью, приходится поступаться краткосрочными экономическими выгодами для достижения долгосрочных маркетинговых целей, в том числе для сохранения и расширения клиентской базы. 1.4. Методы управления дебиторской задолженностью На размер дебиторской задолженности влияют различные факторы, в том числе рыночная конъюнктура, масштаб хозяйственной деятельности организации, существующая система взаиморасчетов с клиентами, платежная дисциплина клиентов, качество и последовательность работы с этой задолженностью. Все эти факторы обязательно должны учитываться при формировании кредитной политики. Только правильно организованная аналитическая работа с дебиторской задолженностью может вывести отношения организации и ее дебиторов из состояния хаоса и неразберихи. Отношения с дебиторами должны быть систематизированы. Существуют следующие основные методы систематизации дебиторской задолженности. Необходимо сформировать рейтинг кредитоспособности клиентов, из которого также было бы понятно, насколько каждый клиент важен для организации. Критерием рейтинга кредитоспособности клиентов должен стать уровень риска непогашения задолженности. Этот критерий, в свою очередь, определяется кредитной историей клиента. При формировании рейтинга необходимо учитывать следующие факторы, характеризующие масштаб сотрудничества в прошлом: – общий стаж сотрудничества с клиентом; – среднемесячный объем продаж или стоимость услуг, оказываемых клиенту; – скорость оборота дебиторской задолженности клиента; – суммы и сроки просроченной дебиторской задолженности; – оценку значимости клиента для организации (ее может подготовить менеджер, который отвечает за работу с ним). Исходя из сформированного рейтинга кредитоспособности клиенты подразделяются на несколько групп. Учитывая рейтинг кредитоспособности клиентов, следует определить критерии предоставления кредита, в том числе сроки отсрочки возвращения кредита; размер и порядок предоставления скидок; форму штрафных санкций. Одним из основных методов систематизации дебиторской задолженности является составление ее классификации по различным основаниям: по должникам, срокам, основаниям возникновения задолженности и т. д. Классифицировать имеющуюся дебиторскую задолженность и оценить ее структуру необходимо в следующих целях: – определить группу VIР-клиентов, которые обеспечивают организации наибольшую прибыль и терять которых нежелательно; – определить группу злостных неплательщиков, у которых можно требовать погашения долга; – выяснить среднюю просроченность задолженности, длительность ее существования; – определить виды продукции или виды услуг, т. е. направления собственного бизнеса, которые наиболее обременены долгами. Действенным методом систематизации дебиторской задолженности является ведение ее реестра, уделяя особое внимание просроченной задолженности. Одной из основных задач организации является недопущение перехода дебиторской задолженности из категории текущей в категорию просроченной, а из нее – в безнадежную. Именно для этого ведется реестр. Особенно важно вести реестр дебиторской задолженности для VIР– клиентов, так как именно они являются наиболее важными клиентами для организации-кредитора и обеспечивают наибольший объем продаж или объем оказанных услуг. Что касается клиентов-дебиторов из группы злостных неплательщиков, то организации-кредитору лучше вообще отказаться от дальнейшего сотрудничества с ними, если это, конечно, не противоречит ее стратегическим интересам. Необходимо провести оценку реальной стоимости и скорости оборота дебиторской задолженности. Следует установить связь системы мотивации персонала с размером дебиторской задолженности. Так, за определенную сумму поступившей выручки от реализации менеджеру по продажам может выплачиваться премия, а с просроченной дебиторской задолженности – взиматься штраф в заранее установленном размере. Систему предоставления кредитов и скидок желательно оформить в виде внутренних стандартов организации. В результате этого условия могут варьироваться в зависимости от кредитного рейтинга клиента. Скидки, в свою очередь, целесообразно устанавливать в зависимости от оценки значимости клиента, а также срока погашения задолженности. Максимально допустимый размер ограничивается разницей между текущей и расчетной минимально допустимой рентабельностью. В этом диапазоне клиентам могут предоставляться льготы в форме скидок за скорость погашения задолженности (предоплату, платеж раньше установленного срока, наличными денежными средствами). Применение тех или иных методов управления дебиторской задолженностью во многом зависит от поведения должника. На практике возможны три варианта поведения должника: 1) порядочность и пунктуальность. Должник намерен своевременно погасить задолженность, честно предупреждает о задержке платежа, намерен поддерживать дальнейшее сотрудничество с кредитором; 2) безразличие. Как правило, поведение должника характеризуется апатией, безразличием; нарушением сроков уплаты; серьезными внутрикорпоративными проблемами; 3) непорядочность. Должник пренебрегает своими обязательствами, уверен в безнаказанности своего поведения, явно не заинтересован в партнерстве с кредитором, уверен в отсутствии будущих отношений с ним. Кредитору следует выбирать и методы воздействия на должника. Управление дебиторской задолженностью основано на использовании большого количества финансовых показателей. Причем в идеале анализ финансовых показателей должен проводиться не только по всей сумме дебиторской задолженности, но и по ее отдельным статьям. Полученные в ходе проведения анализа результаты необходимо сравнить с такими же показателями за предыдущие периоды, а также с аналогичными показателями в других организациях, конечно, если это возможно. К сожалению, обобщающая статистика оборачиваемости дебиторской задолженности в российской экономике отсутствует. Максимум, что анализируют организации, – это коэффициент оборачиваемости товарных запасов (отношение выручки от реализации к средней сумме запасов). Каждая организация формирует комплекс аналитических показателей, руководствуясь собственными информационными потребностями. Как правило, при анализе дебиторской задолженности аналитики российских организаций рассчитывают следующие показатели: – общий ее объем; – объем просроченной задолженности; – своевременность платежей; – фактическую ее оборачиваемость (общую и отдельно по клиентам); – динамику ее погашения; – средний период отсрочки платежей; – средний период погашения отсрочки; – динамику движения оборотных средств и т. д. Расчет этих показателей позволяет контролировать отток и поступление оборотных средств и поддерживать минимально необходимый уровень имеющихся в наличии денежных средств. Как показывает практика, большинство российских организаций постоянно контролируют общий объем дебиторской задолженности. При этом они значительно меньше внимания уделяют срокам ее погашения. Во многом это связано с отсутствием или несовершенством системы управления дебиторской задолженностью. Зачастую руководители организаций или их подразделений не могут получить необходимую информацию о сроках погашения дебиторской задолженности, так как имеющиеся у них информационные системы не в состоянии обеспечить формирование соответствующего отчета. Кроме объема и сроков дебиторской задолженности, чаще всего отслеживаются очередность платежей, поступления по каждой группе товара и по каждому дебитору, возникновение критического уровня задолженности по каждому дебитору. Что же касается методов воздействия на дебиторов, то с этой целью обычно используются штрафные санкции, судебное разбирательство, переговоры с должниками, приостановка отгрузки товара или оказания услуг, а также изменение ранее оговоренных условий оплаты. Применительно к российским условиям можно предложить следующие меры, которые направлены на совершенствование системы управления дебиторской задолженностью: – отказ от дальнейшего сотрудничества с клиентами, имеющими низкий кредитный рейтинг; – периодический пересмотр предельной суммы кредита; – использование возможности ее оплаты векселями; – разработку плана мероприятий по работе с каждым клиентом с указанием сроков, ответственных, оценки затрат и полученного эффекта; – внесение информации о планируемых суммах возвращаемой задолженности в финансовый план организации с последующим контролем его выполнения; – создание специальной группы для работы с ней; – разработку и утверждение положения о мотивации по результатам, достигнутым группой, работающей с ней. 1.5. Иные методы борьбы с неплатежами К сожалению, в отечественной практике, в отличие от международной, недостаточно распространены такие методы управления дебиторской задолженностью с участием банков, как факторинг, страхование финансовых рисков или оформление долга векселем.

Процентный факторинг – вознаграждение, исчисляемое исходя из суммы задолженности в процентах годовых и оплачиваемое при закрытии факторинга. Дисконтный факторинг – вознаграждение, имеющее форму дисконта, например 3% суммы задолженности, и оплачиваемое при открытии факторинга. Жесткая конкуренция на рынке заставляет устанавливать низкие цены за счет поддержания прибыли на минимальном уровне. Такая ситуация не позволяет кредиторам в случае возникновения задолженности выплачивать банкам комиссионное вознаграждение, а следовательно, применять при работе с дебиторами такие методы управления дебиторской задолженностью, как факторинг или оформление долга векселем. В условиях, когда для успешной работы и развития на рынке каждая современная организация нуждается в финансовых ресурсах и защите от рисков, особенно в торговых операциях, факторинг является современной и гибкой услугой, которая помогает предпринимателю найти нужное решение с помощью финансирования оборотными средствами под задолженность дебитора. Полноценную альтернативу факторингу придумать тяжело. Краткосрочный кредит в банке на пополнение оборотных средств – операция разовая. К тому же для динамично развивающихся организаций все, что может служить для банка залогом (производственное оборудование, здания), уже оформлено в качестве обеспечения «длинных» кредитов. Факторинг – наиболее подходящее решение для организаций, у которых вместе с ростом объемов реализации быстро увеличиваются количество дебиторов и расходы, связанные с контролем над ними и администрированием счетов. Однако законодательная база факторинга предусмотрена только для банков, что позволяет им нормально работать в этом бизнесе. У организаций реального сектора экономики возникают проблемы с оплатой НДС. Этот налог взимается при дисконтном факторинге, а при процентном – нет. В связи с интеграцией России в мировую экономику, ростом ВВП, а также увеличением иностранных инвестиций в экономику нашей страны возросла потребность в адекватных мерах по обеспечению от финансовых рисков в сфере бизнеса. Отставание России в развитии услуг по страхованию финансовых рисков обусловлено несовершенством законодательства. Рынок этих услуг регулируется нормами ГК, НК, Законов об организации страхового дела, об акционерных обществах, о банках и банковской деятельности, о банкротстве и др. В то же время, несмотря на внушительный перечень нормативных документов, регулирующих страховую деятельность в области страхования финансовых рисков, ГК РФ не содержит такого понятия, как «финансовый риск», есть только риск предпринимательский. А перечень видов страхования, установленный Законом об организации страхового дела, наоборот, содержит такое понятие, как «страхование финансовых рисков», при этом каждый из приведенных видов конкретизируется в отдельных правилах страхования. В ближайшем будущем эксперты прогнозируют всплеск страхования финансовых рисков в России, что привлечет на российский рынок крупные зарубежные компании. При этом страхование финансовых рисков должно развиваться при условии адаптации западных стандартов к российскому рынку. Однако большая часть российских участников этого рынка не смогут составить им серьезную конкуренцию. В современных условиях чаще используются другие схемы воздействия на дебитора с привлечением специализированных «силовых» структур. Как показывает практика, усилия по «выбиванию» (иногда в прямом смысле) долгов из недобросовестных дебиторов не всегда дают желаемый результат. Что касается вексельных схем, то некоторые организации все же пытаются их применять, невзирая на необходимость оплаты услуг банку. В связи с этими обстоятельствами основными методами управления дебиторской задолженностью в условиях российской экономики являются: – контроль дебиторской задолженности в режиме реального времени (сфера ответственности IT-специалистов и менеджеров сбыта); – предварительная проверка клиентов (сфера ответственности службы безопасности, в обязанности которой должны входить сбор информации о потенциальных клиентах и последующее воздействие на должников); – претензионная работа (выполняется специально создаваемой претензионной службой и включает в себя выявление дебиторов, структурирование дебиторской задолженности, принятие мер по взысканию дебиторской задолженности и в случае непогашения задолженности – обращение в судебные органы). Весь процесс взыскания задолженности можно разделить на следующие основные этапы: – анализ документов и попытка досудебного взыскания долгов; – судебная процедура; – исполнительное производство; – использование альтернативных способов погашения долга. |

|

|||

|

Главная | Контакты | Прислать материал | Добавить в избранное | Сообщить об ошибке |

||||

|

|

||||